金利変動の背景と日銀の政策修正

日本の不動産市場は、金利の動向によって大きく影響を受けます。2022年末、日銀が「金融緩和政策の修正」を発表し、固定金利が0.25%から0.50%に引き上げられることになりました。この決定は、金融市場における大きな転換点となり、不動産投資家に新たな戦略を求めるものとなりました。

変動金利についても、借入期間中に利率が見直されるため、金利動向の影響を大きく受けます。一般的に6ヶ月から1年に1度見直されるため、金利が上昇することで返済額が増加するリスクがあります。低金利が続いていた時期からの変化に伴い、投資家はこれまで以上に慎重な計画を立てる必要があります。

金利上昇の具体的な影響と事例

金利の上昇は、特に長期金利において顕著です。例として、長期金利が1.85%から2.3%に上がったケースがありますが、このような状況では、4年間の期間延長を行い、特別金利1.55%で借り換えを実施することが可能となる場合もあります。これにより、返済負担を軽減できる一方で、借り換え手数料や新たなローン条件についても注意が必要です。

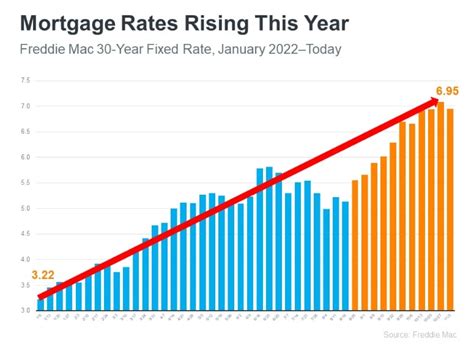

以下の表は、主要銀行による10年固定型基準金利の推移を示しています。

| 銀行名 | 2022年8月以前 | 2022年8月以降 |

|---|---|---|

| 三菱UFJ銀行 | 3.56% | 3.66% |

| 三井住友銀行 | 3.54% | 3.74% |

| みずほ銀行 | 3.51% | 3.66% |

このデータからもわかるように、主要銀行の金利は軒並み上昇しています。よって、金利上昇は不動産投資の費用に直接影響を及ぼしています。

借り入れ金額と返済額の関係

不動産投資を考慮する際、借り入れ金額と返済額の関係を理解することが重要です。例えば、6,000万円を借り入れる場合、金利が1%から3%に上昇すると、毎月の返済額が約6万円増加し、利息負担が1,364万円増加します。このような増加は、投資計画に大きな影響を与える可能性があるため、慎重な資金計画が求められます。

投資家へのアドバイスと戦略

金利の変動を受けて、投資家は以下のような戦略を検討することが賢明です。

-

長期固定金利の検討: 金利上昇が懸念される場合は、長期固定金利を選択することで、将来的な負担を予測可能にすることができます。

-

リファイナンスの活用: 既存のローンを見直し、より低金利のオプションを探ることで、負担軽減が可能です。

-

資産ポートフォリオの多様化: 不動産以外の投資を組み合わせることで、リスク分散を図ることができます。

ローン金利に関するよくある質問

金利上昇が不動産市場全体に与える影響は?

金利上昇は、不動産購入コストを増加させるため、市場全体の取引量に影響を与える可能性があります。特に住宅購入希望者にとっては、購入を躊躇する要因となるかもしれません。

変動金利と固定金利のどちらを選ぶべきですか?

変動金利は短期間での利息負担が軽減される一方、長期的なリスクがあります。固定金利は安定性を提供しますが、初期の利息負担が大きい場合があります。投資目的と資金計画に応じて選択することが重要です。

現在の金利で不動産投資は賢明ですか?

金利は投資の一要素に過ぎません。市場の動向や物件の価値、収益性などを総合的に判断して、投資決定を行うことが賢明です。

借り換えのタイミングはいつが良いですか?

金利が大幅に下がるタイミングや、既存のローン条件が不利になったと感じた場合が適切です。ただし、借り換えに伴うコストも考慮する必要があります。

ローン金利の将来予測は?

金利の将来予測は困難ですが、経済状況や日銀の政策に注目することで、ある程度の予測が可能です。専門家の意見を参考にするのも一つの方法です。

住宅ローンと不動産投資ローンの違いは何ですか?

住宅ローンは自宅購入を目的としたもので、一般的に金利が低く設定されています。一方、不動産投資ローンは投資用物件の購入を目的とし、リスクが高いため金利が高めに設定される傾向があります。

結論

不動産投資におけるローン金利の変動は、投資家にとって常に重要な課題です。慎重な計画と柔軟な戦略が求められる中、変化する市場環境に適応することが成功への鍵となります。金利の推移を理解し、適切な判断を下すために、最新の情報を常にチェックし続けましょう。